Studien zeigen, dass Frauen im Geschlechtervergleich weniger Finanzwissen und ein geringeres finanzielles Selbstbewusstsein haben. finance, baby! unterstützt Frauen auf dem Weg zu mehr finanzieller Freiheit.

Das ist ein Beitrag aus unserem fünften Printmagazin mit dem Thema „Auf der Suche nach dem guten Geld“. Diesen und weitere exklusive Beiträge gibt’s im GNM+ Abo

Für alle Mitglieder: ePaper

– Direkt zur Audiodeskription springen

Unsere ePaper hier mit tiun ohne Abo als lesen.

Frauen bekommen oft kleinere Gehälter, geringere Renten, arbeiten in Teilzeit und leisten unbezahlte Care-Arbeit. Eine Studie der deutschen Finanzaufsichtsbehörde Bafin zeigt jetzt auch, dass sie weniger über Finanzen wissen. Im Rahmen einer repräsentativen Umfrage wurden 1.000 computergestützte Telefoninterviews mit Erwachsenen zwischen 18 und 79 Jahren durchgeführt. Insgesamt mussten zehn Finanzfragen beantwortet werden. Frauen beantworteten im Durchschnitt 7,6 Fragen richtig, Männer 8,4. Insbesondere im Bereich Geldanlage und Kryptowährungen erzielten Frauen einen niedrigeren Score. Frauen mit höherem Bildungsabschluss schnitten zwar besser ab, aber lagen nach wie vor unter der männlichen Vergleichsgruppe. 32 Prozent der Frauen gaben außerdem an, sich beim Thema Finanzen auf ihre:n Partner:in zu verlassen – im Gegensatz zu 21 Prozent der Männer.

Eine Studie des Leibniz-Forum für Europäische Wirtschaftsforschung (kurz ZEW) zeigt, dass die geringere Kompetenz bei Frauen nicht nur an fehlendem Wissen, sondern zu einem Drittel auch an ihrem Selbstvertrauen liegt. Diese Diskrepanzen sind besonders deshalb relevant, weil – im Gegensatz zu früheren Zeiten – immer mehr Frauen ein eigenes Einkommen haben. Zudem leben Frauen oft länger als Männer, wodurch die eigenständige Altersvorsorge umso wichtiger wird. Altersarmut betrifft in der Schweiz doppelt so viele Frauen wie Männer. Der Pension Gap, also der relative Rentenunterschied zwischen den Geschlechtern, liegt laut Bundesamt für Statistik bei 35 Prozent. Die Studie des ZEW zeigt, dass es viele Wege ans Ziel gibt. Denn neben der Finanzschulung von Frauen leisten auch Projekte zur Stärkung des Selbstbewusstseins einen Beitrag zu finanzieller Gerechtigkeit.

Das zeigt sich vor allem, wenn es um das Thema Investieren geht. Frauen legen grundsätzlich anders an. Sie setzen beim Thema Geld eher auf Sicherheit und investieren in Fonds statt risikoreiche Aktien. Das liegt jedoch oft daran, dass sie sich in der Aktienwelt nicht sicher fühlen. Finanzbildung kann mehr Entscheidungsfreiheit schaffen – und Frauen neue Perspektiven beim Investieren aufzeigen.

Im Auftrag der Quirin Privatbank ermittelte das Marktforschungsinstitut Plus: 54 Prozent der Frauen in Deutschland legen derzeit kein Geld an. Bei den Männern sind es nur 37 Prozent. Rund ein Drittel der Männer investieren dabei in einzelne Aktien und wählen damit die risikostärkste Form der Aktienanlage. Ein Fünftel der Männer investiert zudem in Kryptowährungen. Bei den Frauen wählen 17 Prozent einzelne Aktien aus und nur fünf Prozent setzen auf Krypto.

Die Frage der Verantwortung

Das geringere Einkommen von Frauen entsteht zum einen durch den Gender Pay Gap (Frauen verdienen für die gleiche Position im Durchschnitt weniger Geld als ihre männlichen Kollegen). Aber auch die höhere Teilzeitquote von Frauen trägt dazu bei. Hier zeichnet sich vor allem eine Chance auf gesellschaftlicher – und damit politischer – Ebene ab. Denn Frauen verbringen laut der Sachverständigenkommission zum zweiten Gleichstellungsbericht der Bundesregierung rund 50 Prozent mehr Zeit mit Care-Arbeit als Männer. Darunter fällt unter anderem Hausarbeit, Pflege und Kinderbetreuung. Wenn sich gesellschaftlich mehr Möglichkeiten für faire Teilzeitarbeit sowie externe Kinderbetreuung oder sogar eine Vergütung für wichtige Care-Arbeit ergeben würden, würde auch das Einkommen und damit die finanzielle Sicherheit von Frauen steigen.

Tatsächlich ist die Finanzplanung und insbesondere das Investieren von Eigenkapital nicht nur ein Selbstzweck, sondern auch eine gesellschaftliche Verantwortung. Zum einen wird der Staat entlastet, weil finanzielle Kapazitäten, beispielsweise für die Altersvorsorge, mehr bedürftigen Menschen zukommen können, wenn mehr Menschen finanziell nachhaltige Entscheidungen treffen und so bereits für sich selbst vorsorgen. Zum anderen ist nicht zu investieren eine passive Anlageentscheidung. Geld, das auf dem Bankkonto verbleibt, wird von Banken bei der Europäischen Zentralbank angelegt. Die Bank verdient durch die Anlage. Wenn Bürger:innen die Entscheidung zur Investition selbst treffen, können sie entscheiden, welche Projekte sie unterstützen und welche Werte sie auf gesellschaftlicher Ebene fördern wollen.

Finanzbildung in die Hand nehmen

Neben strukturellen Veränderungen auf politischer Ebene können Frauen ihre Finanzplanung aber auch selbst in die Hand nehmen – und dafür braucht es entgegen der Annahme vieler Frauen weder viel Vorerfahrung noch hohes Eigenkapital. Wie das geht, zeigt Denise Haverkamp von finance, baby!.

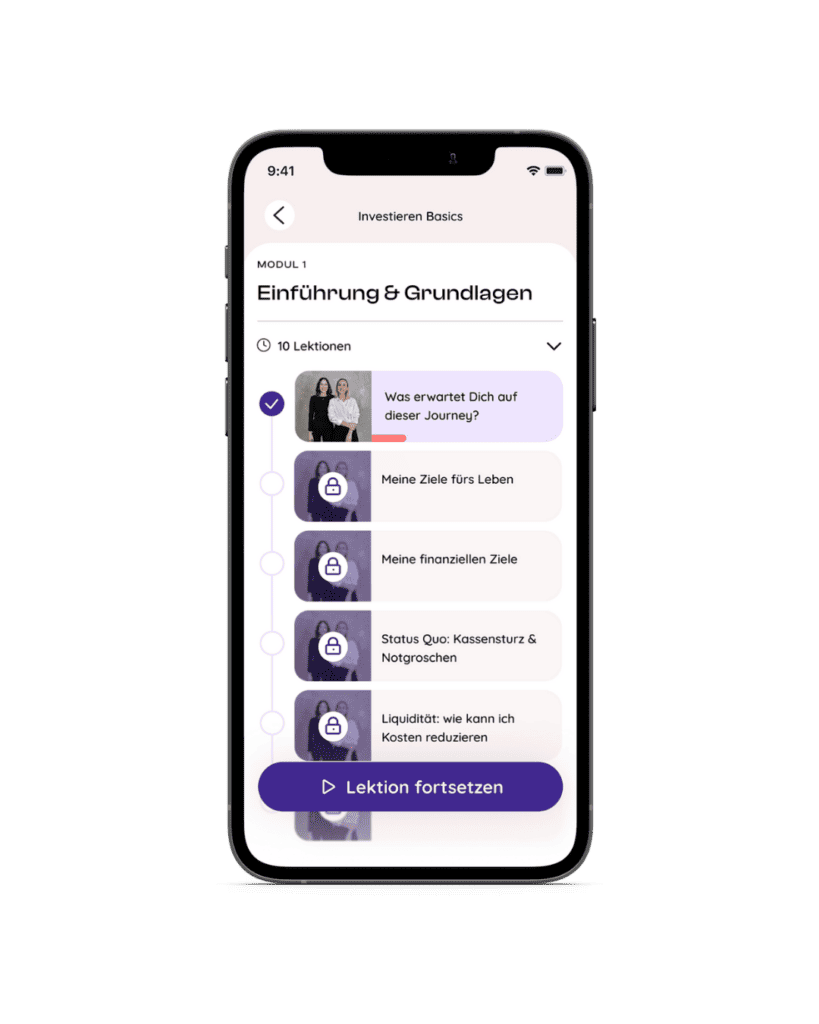

finance, baby! wurde im August 2020 von Tessa Wirth und Denise Haverkamp gegründet und ist eine Plattform für Finanzbildung, die sich auf Frauen konzentriert. Vor der Gründung kämpften die beiden selbst mit finanziellen Ängsten und schauten sich deshalb nach Bildungsangeboten um. In der in ihren Augen oft verkomplizierten Darstellung von Finanzen, Investieren und Co. sehen die Gründerinnen eine Chance, Bildung zu optimieren. Denn bei ihrer Recherche sind sie auch über die finanziellen Differenzen zwischen den Geschlechtern gestoßen.

„Euch gelingt es, das trockene Thema ‚Finanzen‘ cool, weiblich und vor allem emphatisch und ohne Vorverurteilung zu übermitteln! Ihr seid ein großes Vorbild & motiviert Frauen – wie mich – sich mit Finanzen fundiert auseinandersetzen.”

Carmen, finance, baby!-Kundin

Gestartet mit kleinen Online-Kursen hat sich über die Zeit ein breites Portfolio an Bildungsangeboten entwickelt. Die Köpfe hinter finance, baby! verstehen sich dabei nur als Übersetzer:innen. Denn das eigentliche Wissen wird von Finanzexpert:innen bereitgestellt. finance, baby! arbeitet hierfür mit der DI Frau GmbH zusammen.

Von Finanzbildung To Go bis zur Beratung

Die Produkte des Unternehmens lassen sich grundsätzlich in drei Kategorien unterteilen: Masterclasses, persönliche Gespräche und eine Lernapp. Was das Unternehmen anders macht, hat jedoch wenig mit den Produkten an sich, sondern vielmehr mit der Art, wie sie Wissen vermitteln, zu tun. Denn um Finanzen zugänglicher zu machen, überwinden sie eine Sprachbarriere. Viele Menschen vermeiden die Suche nach Informationen im Internet oder scheuen eine Finanzberatung, weil Finanzen unnötig kompliziert dargestellt werden. Sprache und die Nutzung von Fachbegriffen spielen dabei eine große Rolle. finance, baby! bemüht sich um inklusive Sprache auf allen Ebenen. Komplizierte Sprache wird vermieden, Zusammenhänge erklärt und auf alle Fragen eingegangen.

Dem Team war von Anfang an wichtig, dass für jede:n ein passendes Angebot vorhanden ist. Denn Investieren, so Denise im gemeinsamen Austausch, benötigt eben kein großes Vermögen und deshalb sollte auch die Bildung hin zu finanzieller Sicherheit erschwinglich sein. Das vierte und letzte Produkt von finance, baby! ist die finanzielle Unterstützung für Unternehmen, beispielsweise bei der betrieblichen Altersvorsorge.

Wer trägt die Verantwortung für mehr Finanzwissen?

Denise ist überzeugt: Frauen sollten nicht die vollständige Last für ihre eigene Finanzbildung tragen. Immerhin ist Bildung eine Sache der Infrastruktur.

„Wir hören so oft, woran es liegt, dass Frauen sich nicht für Finanzen interessieren. Dabei stimmt das nicht. Denn wenn Frauen sich nicht für Finanzen interessieren würden, würden sie sich nicht für ihr Leben interessieren. Letztendlich ist Finanzplanung auch Lebensplanung!“

Denise blickt hier vor allem auf die Geschichte zurück: So konnten Frauen zum ersten Mal im Jahr 1962 ein eigenes Konto eröffnen und dürfen auch erst seit 1977 ohne Zustimmung des Ehemannes einer bezahlten Beschäftigung nachgehen. Zudem seien Männer oft die Unterrichtenden von Finanzthemen und beeinflussen damit auch, wie Frauen über Finanzen denken.

Baby Steps in die richtige Richtung

Auch wenn Finanzplanung oft wie ein erschlagendes Projekt aussieht, gibt es laut Denise viele kleine Schritte, die ans Ziel führen. Das kann zum Beispiel der Austausch über Geld sein. Durch die Reflexion mit anderen lernt man auch viel über die eigene finanzielle Situation, beispielsweise ob das eigene Gehalt in einem guten Rahmen liegt. Neben einer Finanzberatung kann dies auch der Austausch mit Freund:innen oder Kolleg:innen sein.

Beim Thema Finanzieren empfiehlt Denise, klein zu starten. Selbst 25 Euro im Monat machen langfristig einen großen Unterschied. Denise beschreibt außerdem, dass über die Eigenvorsorge hinaus kleine Taten auch viel auf struktureller Ebene bewirken können. So kann es hilfreich sein, die konsumierten Finanzmedien und ihre Herausgeber:innen zu hinterfragen und mit den eigenen Werten abzugleichen. Außerdem hilft es, das eigene Wissen mit anderen zu teilen und somit auch andere, insbesondere Frauen, zu mehr finanzieller Freiheit zu inspirieren.

Zu guter Letzt spricht Denise an, dass finanzielle Gerechtigkeit sehr vielschichtig ist und es daher nicht nur einen Weg ans Ziel gibt. Denn finanzielle Ungerechtigkeiten, egal ob zwischen Geschlechtern oder Menschen unterschiedlicher Herkunft, lassen sich nicht immer auf den ersten Blick erkennen. So trägt auch ehrenamtliches Engagement bei Institutionen wie der Tafel oder eine Spende an gemeinnützige Organisationen zu finanzieller Gerechtigkeit bei. Deshalb sei der Diskurs rund ums Geld so wichtig. Denn nur dann erhöht sich das Verständnis für strukturelle Probleme rund um Finanzen. Und während sich in Denise Augen noch viel verändern muss, können wir auch stolz auf die Meilensteine zurückschauen, die wir auf dem Weg hin zu finanzieller Gerechtigkeit bereits erreicht haben.

Beitragsbild: © finance, baby!

Den Artikel als Audio anhören:

Sind Finanzen Männersache?

Sind Finanzen Männersache?